国科天成过会半年仍未提交注册 无探测器自研自产能力 经营现金连年入不敷出

最新信息

国科天成过会半年仍未提交注册 无探测器自研自产能力 经营现金连年入不敷出

2023-11-06 20:35:00

近日,由国泰君安证券保荐的IPO项目在两天内接连出现撤回的情况。深交所官网显示,11月1日,福华通达化学股份公司申请撤回发行上市申请文件;上交所官网显示,11月2日,山东福洋生物科技股份有限公司主动撤回发行上市申请。一时间,国泰君安证券成为众矢之的,质疑其协助多家IPO“带病闯关”的声音不断涌现。

时代商学院发现,由国泰君安证券保荐的另一家IPO企业国科天成科技股份有限公司(下称“国科天成”)过会后逾半年之久仍未提交注册申请,其IPO之路有何难言之隐?

2023年4月21日,国科天成通过创业板上市委审议会议,至2023年11月3日,该公司的IPO审核状态未有新进展。

时代商学院研究相关公开资料发现,报告期(2020—2022年)内,国科天成本就低于行业平均水平的产品毛利率继续下滑,主营产品采取主动降价的销售策略,且经营活动产生的现金流量净额持续大额净流出。此外,国科天成的产品应用仍聚焦于军用领域,对民用领域的业务布局较少,研发费用率呈逐年下降态势,并与同行可比公司走势相悖。

红外产品主动降价销售被问询

资料显示,国科天成由国科天成(北京)科技有限公司(以下简称“天成有限”)整体变更设立。天成有限成立于2014年,由罗珏典、吴明星和刘怀英合伙出资设立。

目前,国科天成主要从事红外热成像等光电领域的研发、生产、销售与服务。除光电业务外,该公司还开展了遥感数据应用、信息系统开发和卫星导航接收机研制等其他业务作为补充。

招股书披露,报告期各期,国科天成的营业收入分别为1.97亿元、3.28亿元、5.3亿元,净利润分别为4772.77万元、7466.11万元、9741.21万元,呈稳步增长态势。

报告期各期,国科天成在业绩稳步增长的同时,经营活动产生的现金流量净额(下称“经营性现金净流量”)却连年为净流出状态,分别净流出0.95亿元、1.19亿元、2.03亿元。

从经营活动现金流的收支明细看,报告期各期,该公司销售商品、提供劳务收到的现金分别为1.47亿元、3.15亿元、4.6亿元,而购买商品、接受劳务支付的现金分别为1.85亿元、2.52亿元、6.59亿元,采购原材料和采购劳务支出的现金整体上大于销售产品收到的现金。

针对经营性现金流量净额为持续净流出的情况,国科天成解释称,主要系公司对原材料的备货量大幅增加,购买商品、接受劳务支付的现金大幅增长所致。

针对经营性现金流量净额为持续净流出的情况,国科天成解释称,主要系公司对原材料的备货量大幅增加,购买商品、接受劳务支付的现金大幅增长所致。

不过,时代商学院研究发现,报告期内,国科天成光电业务的主要产品销售均价呈持续下跌趋势,或直接影响该公司销售产品收到的现金。

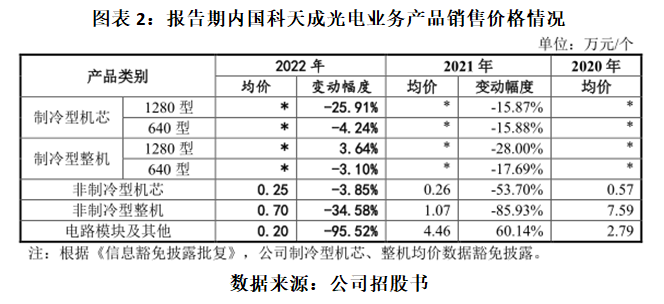

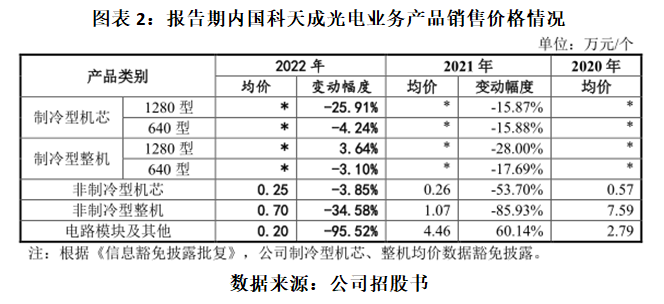

据招股书,光电业务为国科天成的核心业务。光电业务可细分为红外产品、零部件、研制业务,其中红外产品又进一步细分为制冷型机芯及整机、非制冷型机芯及整机、电路模块及其他产品。报告期各期,该公司光电业务占主营业务收入的比重分别为90.66%、90.20%、85.6%,红外产品占主营业务收入的比重分别为45.77%、53.55%、56.48%。

2021年,国科天成1280型制冷型机芯及整机的销售均价跌幅分别为15.87%、28%,640型制冷型机芯及整机的销售均价跌幅分别为15.88%、17.69%,非制冷型机芯及整机的销售均价跌幅分别为53.7%、85.93%。

2022年,国科天成1280型制冷型机芯的销售均价跌幅为25.91%,640型制冷型机芯及整机的销售均价跌幅分别为4.24%、3.1%,非制冷型机芯及整机的销售均价跌幅分别为3.85%、34.58%。

不难发现,2021—2022年,该公司收入贡献比例超50%的红外产品的销售均价在报告期内普遍下跌,尤其是非制冷型机芯和整机跌幅超过50%,对此该公司并未有详细解释。而对于报告期内制冷型机芯和整机的销售价格下滑,国科天成在招股书中表示受探测器型号影响较大。

不难发现,2021—2022年,该公司收入贡献比例超50%的红外产品的销售均价在报告期内普遍下跌,尤其是非制冷型机芯和整机跌幅超过50%,对此该公司并未有详细解释。而对于报告期内制冷型机芯和整机的销售价格下滑,国科天成在招股书中表示受探测器型号影响较大。

该公司在招股书中解释,公司在2020年主要选用进口制冷型探测器,自2021年起开始大批量采购和使用国产制冷型探测器替代原进口型号。由于国产探测器的采购价格较低,公司相应下调了选用国产探测器生产的机芯及整机销售价格,进而导致对应的产品销售均价同比大幅下降。

由于国科天成申请了数据豁免披露,外界无从得知其制冷型探测器的采购单价。但在意见落实函中,深交所要求国科天成解释说明,在主要原材料探测器的采购价格未有明显下降的情况下,其主动下调产品销售价格并导致毛利率持续下滑的商业合理性。

国科天成在意见落实函回复文件中表示,报告期内公司制冷型产品销售均价整体呈下降趋势,主要系国产探测器应用比例不断提升导致生产成本逐年下降,同时为加快推广InSb探测器路线在我国的应用范围和市场份额,适当下调了销售价格所致,具有合理性。

国科天成还称,公司在成本导向为主的定价策略下,下调制冷型红外产品和探测器价格,对制冷型机芯及整机业务毛利率的影响较小,同时有利于提高产品性价比,从而更快地打开市场,实现销量和收入的高速增长,提升公司的持续盈利能力。

光电业务毛利率低于行业平均水平

按国科天成的说法,下调主要产品价格对毛利率影响较小,该公司的光电业务毛利率为何持续下跌?

报告期各期,国科天成光电业务毛利率分别为45.64%、41.94%、35.01%,2021—2022年分别下跌3.7个百分点、6.93个百分点。

如图表3所示,分明细业务看,报告期内,国科天成红外产品的毛利率总计下跌了1.74个百分点,零部件的毛利率总计下跌了9.07个百分点,研制业务的毛利率总计下跌了28.02个百分点。

其中,2022年,该公司红外产品、零部件、研制业务毛利率均出现下跌,分别下跌了3.03个百分点、9.69个百分点、15.26个百分点。

对2022年零部件业务毛利率大幅下滑这一情况,国科天成在招股书中解释称,主要原因为公司2021年与国产探测器供应商Z0001建立战略合作关系后,探测器供给能力大幅提升,公司为提高资金周转效率,加快InSb探测器及相关产品在国内市场的普及应用,适当调低了探测器销售价格,导致2022年其零部件业务毛利率大幅下降。

对2022年零部件业务毛利率大幅下滑这一情况,国科天成在招股书中解释称,主要原因为公司2021年与国产探测器供应商Z0001建立战略合作关系后,探测器供给能力大幅提升,公司为提高资金周转效率,加快InSb探测器及相关产品在国内市场的普及应用,适当调低了探测器销售价格,导致2022年其零部件业务毛利率大幅下降。

而对于光电研制业务方面,该公司表示,报告期内该业务毛利率逐年下滑主要系公司硬件设备或硬件系统类研制项目收入占比增加所致。该类项目实施通常需要向供应商定制化采购项目所需的各类专用产品,导致硬件设备或硬件系统类研制项目毛利率水平相对较低。

值得关注的是,一般企业在成本下降的状况下,应抓住机会提升产品毛利率,尤其是在自身的产品毛利率较同业偏低的情况下。那么,国科天成的光电业务毛利率处于行业何种水平?

招股书披露,报告期各期,同行业可比公司高德红外(002414.SZ)、睿创微纳(688002.SH)、久之洋(300516.SZ)、大立科技(002214.SZ)、富吉瑞(688272.SH)同类业务的毛利率均值分别为52.05%、50.25%、45.08%,较同期国科天成的光电业务毛利率分别高6.41个百分点、9.15个百分点、9.84个百分点。

国科天成在招股书中称,光电业务毛利率低于高德红外、睿创微纳和大立科技,主要系上述公司均具备制冷或非制冷探测器的自主生产能力,对生产成本的控制能力相对更强,而国科天成、富吉瑞、久之洋需通过外购方式取得探测器,生产成本相对更高所致。

针对上述情况,审核中心在意见落实函中要求国科天成结合外购方式取得探测器导致生产成本更高的具体情况,说明其产品价格及毛利率是否存在较大的下降风险及其应对措施,并充分提示相关风险。

对此,国科天成回复称,外购探测器会导致公司毛利率低于其他自产探测器的红外厂商。以高德红外、睿创微纳、大立科技为例,上述公司拥有探测器自产能力,2020年至2023年上半年,上述企业的红外业务毛利率均值分别为62.6%、58.68%、47.49%、49.4%;外购探测器可比公司如久之洋、富吉瑞的红外业务毛利率均值分别为36.24%、37.63%、28.93%、26.2%,与国科天成的红外产品毛利率基本持平。

研发费用率走势相悖同行

研发费用率走势相悖同行

国科天成是否能够突破壁垒,实现探测器自产?

光电业务属于技术与人才密集型行业,技术和人才是行业竞争中不可或缺的竞争要素。报告期内,国科天成毛利率持续走低且低于同行或与其研发投入有着紧密联系。

据招股书,报告期各期,国科天成的研发费用分别为1437.6万元、2064.73万元、2911.1万元,从未超过3000万元,占营业收入的比重分别为7.3%、6.3%、5.5%,逐年下滑。同期,高德红外、睿创微纳等同行可比公司的研发费用率均值分别为11.96%、15.71%、27.56%,呈逐年增长趋势。

对比之下,国科天成的研发费用率与同行走势相悖。

国科天成在招股书中表示,公司研发费用率低于多数同行业可比公司,主要系公司的产业定位更偏向于中游,很少针对不同应用场景开发各类专用热像仪等产品,研发方向相对同行业可比公司更加集中所致。

若对比研发费用规模,国科天成在同行间处于什么位置?

数据显示,2020—2022年,高德红外、睿创微纳、久之洋的同行可比公司的研发费用均值分别为1.83亿元、2.16亿元、2.53亿元,约为国科天成的10倍。

其中,报告期内,高德红外、睿创微纳、大立科技等具备自主生产探测器能力的企业的研发费用相对较高,久之洋、富吉瑞等需要通过外购获得探测器的企业的研发费用相对较低,但均高于国科天成。

其中,报告期内,高德红外、睿创微纳、大立科技等具备自主生产探测器能力的企业的研发费用相对较高,久之洋、富吉瑞等需要通过外购获得探测器的企业的研发费用相对较低,但均高于国科天成。

值得注意的是,探测器是国科天成主要产品红外热像仪的核心部件之一。报告期内,国科天成生产和销售所需的探测器全部通过外购方式取得。其中,探测器以制冷型探测器为主,占各期探测器采购额的9成以上。

2020年之前,国科天成主要向国外采购制冷型探测器。2021年,该公司开始主动大幅减少采购进口型号的制冷型探测器,并集中向供应商Z0001采购相关探测器。2021—2022年,国科天成向供应商Z0001采购的InSb探测器占同期InSb探测器采购总额的比例分别达88.23%、99.87%。

同期,国科天成使用由供应商Z0001提供的InSb探测器的相关产品收入占主营业务收入的比重分别为38.52%、54.23%,相关产品毛利占主营业务毛利的比重分别为38.83%、68.95%。

这意味着,国科天成存在向供应商Z0001供应商采购InSb探测器的依赖。对此,该公司在意见落实函回复文件中表示,为降低向供应商Z0001的采购占比,公司未来拟主要通过与供应商F0004建立合作关系,启动下一代制冷型探测器自主研发和产线建设。

不过,国科天成与供应商F0004合作研发的制冷型探测器何时能投入使用仍是未知数。

红外热像仪分为制冷型和非制冷型,可应用于军用及民用领域。制冷型红外产品主要应用于军用、森林防火、商业航天等领域。非制冷型红外产品则因其体积小、功耗低且具有性价比优势在工业检测、生产制造管理、电气自动化、城市监控、检验检疫、消防安保等民用领域得到广泛应用。

未来,随着红外热成像产品性价比的进一步提升,以及我国产业结构升级及消费水平提高,非制冷红外产品有望在汽车辅助驾驶、户外探险等居民消费级市场进一步普及,市场规模预计将不断扩大。

不过,国科天成的红外产品以制冷型红外产品为主,且主要用于军用领域。另外,招股书显示,报告期内,国科天成17个研发项目中仅2个与非制冷机芯有关。该公司非制冷型红外产品的下游应用领域目前仅聚焦于红外瞄具领域,产品种类较少且在工业监测、电力监测、医疗检疫等民用领域均无成熟产品和业务布局,业务并未大力拓展至居民消费级市场。

(文章来源:时代周报)

时代商学院发现,由国泰君安证券保荐的另一家IPO企业国科天成科技股份有限公司(下称“国科天成”)过会后逾半年之久仍未提交注册申请,其IPO之路有何难言之隐?

2023年4月21日,国科天成通过创业板上市委审议会议,至2023年11月3日,该公司的IPO审核状态未有新进展。

时代商学院研究相关公开资料发现,报告期(2020—2022年)内,国科天成本就低于行业平均水平的产品毛利率继续下滑,主营产品采取主动降价的销售策略,且经营活动产生的现金流量净额持续大额净流出。此外,国科天成的产品应用仍聚焦于军用领域,对民用领域的业务布局较少,研发费用率呈逐年下降态势,并与同行可比公司走势相悖。

红外产品主动降价销售被问询

资料显示,国科天成由国科天成(北京)科技有限公司(以下简称“天成有限”)整体变更设立。天成有限成立于2014年,由罗珏典、吴明星和刘怀英合伙出资设立。

目前,国科天成主要从事红外热成像等光电领域的研发、生产、销售与服务。除光电业务外,该公司还开展了遥感数据应用、信息系统开发和卫星导航接收机研制等其他业务作为补充。

招股书披露,报告期各期,国科天成的营业收入分别为1.97亿元、3.28亿元、5.3亿元,净利润分别为4772.77万元、7466.11万元、9741.21万元,呈稳步增长态势。

报告期各期,国科天成在业绩稳步增长的同时,经营活动产生的现金流量净额(下称“经营性现金净流量”)却连年为净流出状态,分别净流出0.95亿元、1.19亿元、2.03亿元。

从经营活动现金流的收支明细看,报告期各期,该公司销售商品、提供劳务收到的现金分别为1.47亿元、3.15亿元、4.6亿元,而购买商品、接受劳务支付的现金分别为1.85亿元、2.52亿元、6.59亿元,采购原材料和采购劳务支出的现金整体上大于销售产品收到的现金。

针对经营性现金流量净额为持续净流出的情况,国科天成解释称,主要系公司对原材料的备货量大幅增加,购买商品、接受劳务支付的现金大幅增长所致。

针对经营性现金流量净额为持续净流出的情况,国科天成解释称,主要系公司对原材料的备货量大幅增加,购买商品、接受劳务支付的现金大幅增长所致。不过,时代商学院研究发现,报告期内,国科天成光电业务的主要产品销售均价呈持续下跌趋势,或直接影响该公司销售产品收到的现金。

据招股书,光电业务为国科天成的核心业务。光电业务可细分为红外产品、零部件、研制业务,其中红外产品又进一步细分为制冷型机芯及整机、非制冷型机芯及整机、电路模块及其他产品。报告期各期,该公司光电业务占主营业务收入的比重分别为90.66%、90.20%、85.6%,红外产品占主营业务收入的比重分别为45.77%、53.55%、56.48%。

2021年,国科天成1280型制冷型机芯及整机的销售均价跌幅分别为15.87%、28%,640型制冷型机芯及整机的销售均价跌幅分别为15.88%、17.69%,非制冷型机芯及整机的销售均价跌幅分别为53.7%、85.93%。

2022年,国科天成1280型制冷型机芯的销售均价跌幅为25.91%,640型制冷型机芯及整机的销售均价跌幅分别为4.24%、3.1%,非制冷型机芯及整机的销售均价跌幅分别为3.85%、34.58%。

不难发现,2021—2022年,该公司收入贡献比例超50%的红外产品的销售均价在报告期内普遍下跌,尤其是非制冷型机芯和整机跌幅超过50%,对此该公司并未有详细解释。而对于报告期内制冷型机芯和整机的销售价格下滑,国科天成在招股书中表示受探测器型号影响较大。

不难发现,2021—2022年,该公司收入贡献比例超50%的红外产品的销售均价在报告期内普遍下跌,尤其是非制冷型机芯和整机跌幅超过50%,对此该公司并未有详细解释。而对于报告期内制冷型机芯和整机的销售价格下滑,国科天成在招股书中表示受探测器型号影响较大。该公司在招股书中解释,公司在2020年主要选用进口制冷型探测器,自2021年起开始大批量采购和使用国产制冷型探测器替代原进口型号。由于国产探测器的采购价格较低,公司相应下调了选用国产探测器生产的机芯及整机销售价格,进而导致对应的产品销售均价同比大幅下降。

由于国科天成申请了数据豁免披露,外界无从得知其制冷型探测器的采购单价。但在意见落实函中,深交所要求国科天成解释说明,在主要原材料探测器的采购价格未有明显下降的情况下,其主动下调产品销售价格并导致毛利率持续下滑的商业合理性。

国科天成在意见落实函回复文件中表示,报告期内公司制冷型产品销售均价整体呈下降趋势,主要系国产探测器应用比例不断提升导致生产成本逐年下降,同时为加快推广InSb探测器路线在我国的应用范围和市场份额,适当下调了销售价格所致,具有合理性。

国科天成还称,公司在成本导向为主的定价策略下,下调制冷型红外产品和探测器价格,对制冷型机芯及整机业务毛利率的影响较小,同时有利于提高产品性价比,从而更快地打开市场,实现销量和收入的高速增长,提升公司的持续盈利能力。

光电业务毛利率低于行业平均水平

按国科天成的说法,下调主要产品价格对毛利率影响较小,该公司的光电业务毛利率为何持续下跌?

报告期各期,国科天成光电业务毛利率分别为45.64%、41.94%、35.01%,2021—2022年分别下跌3.7个百分点、6.93个百分点。

如图表3所示,分明细业务看,报告期内,国科天成红外产品的毛利率总计下跌了1.74个百分点,零部件的毛利率总计下跌了9.07个百分点,研制业务的毛利率总计下跌了28.02个百分点。

其中,2022年,该公司红外产品、零部件、研制业务毛利率均出现下跌,分别下跌了3.03个百分点、9.69个百分点、15.26个百分点。

对2022年零部件业务毛利率大幅下滑这一情况,国科天成在招股书中解释称,主要原因为公司2021年与国产探测器供应商Z0001建立战略合作关系后,探测器供给能力大幅提升,公司为提高资金周转效率,加快InSb探测器及相关产品在国内市场的普及应用,适当调低了探测器销售价格,导致2022年其零部件业务毛利率大幅下降。

对2022年零部件业务毛利率大幅下滑这一情况,国科天成在招股书中解释称,主要原因为公司2021年与国产探测器供应商Z0001建立战略合作关系后,探测器供给能力大幅提升,公司为提高资金周转效率,加快InSb探测器及相关产品在国内市场的普及应用,适当调低了探测器销售价格,导致2022年其零部件业务毛利率大幅下降。而对于光电研制业务方面,该公司表示,报告期内该业务毛利率逐年下滑主要系公司硬件设备或硬件系统类研制项目收入占比增加所致。该类项目实施通常需要向供应商定制化采购项目所需的各类专用产品,导致硬件设备或硬件系统类研制项目毛利率水平相对较低。

值得关注的是,一般企业在成本下降的状况下,应抓住机会提升产品毛利率,尤其是在自身的产品毛利率较同业偏低的情况下。那么,国科天成的光电业务毛利率处于行业何种水平?

招股书披露,报告期各期,同行业可比公司高德红外(002414.SZ)、睿创微纳(688002.SH)、久之洋(300516.SZ)、大立科技(002214.SZ)、富吉瑞(688272.SH)同类业务的毛利率均值分别为52.05%、50.25%、45.08%,较同期国科天成的光电业务毛利率分别高6.41个百分点、9.15个百分点、9.84个百分点。

国科天成在招股书中称,光电业务毛利率低于高德红外、睿创微纳和大立科技,主要系上述公司均具备制冷或非制冷探测器的自主生产能力,对生产成本的控制能力相对更强,而国科天成、富吉瑞、久之洋需通过外购方式取得探测器,生产成本相对更高所致。

针对上述情况,审核中心在意见落实函中要求国科天成结合外购方式取得探测器导致生产成本更高的具体情况,说明其产品价格及毛利率是否存在较大的下降风险及其应对措施,并充分提示相关风险。

对此,国科天成回复称,外购探测器会导致公司毛利率低于其他自产探测器的红外厂商。以高德红外、睿创微纳、大立科技为例,上述公司拥有探测器自产能力,2020年至2023年上半年,上述企业的红外业务毛利率均值分别为62.6%、58.68%、47.49%、49.4%;外购探测器可比公司如久之洋、富吉瑞的红外业务毛利率均值分别为36.24%、37.63%、28.93%、26.2%,与国科天成的红外产品毛利率基本持平。

研发费用率走势相悖同行

研发费用率走势相悖同行国科天成是否能够突破壁垒,实现探测器自产?

光电业务属于技术与人才密集型行业,技术和人才是行业竞争中不可或缺的竞争要素。报告期内,国科天成毛利率持续走低且低于同行或与其研发投入有着紧密联系。

据招股书,报告期各期,国科天成的研发费用分别为1437.6万元、2064.73万元、2911.1万元,从未超过3000万元,占营业收入的比重分别为7.3%、6.3%、5.5%,逐年下滑。同期,高德红外、睿创微纳等同行可比公司的研发费用率均值分别为11.96%、15.71%、27.56%,呈逐年增长趋势。

对比之下,国科天成的研发费用率与同行走势相悖。

国科天成在招股书中表示,公司研发费用率低于多数同行业可比公司,主要系公司的产业定位更偏向于中游,很少针对不同应用场景开发各类专用热像仪等产品,研发方向相对同行业可比公司更加集中所致。

若对比研发费用规模,国科天成在同行间处于什么位置?

数据显示,2020—2022年,高德红外、睿创微纳、久之洋的同行可比公司的研发费用均值分别为1.83亿元、2.16亿元、2.53亿元,约为国科天成的10倍。

其中,报告期内,高德红外、睿创微纳、大立科技等具备自主生产探测器能力的企业的研发费用相对较高,久之洋、富吉瑞等需要通过外购获得探测器的企业的研发费用相对较低,但均高于国科天成。

其中,报告期内,高德红外、睿创微纳、大立科技等具备自主生产探测器能力的企业的研发费用相对较高,久之洋、富吉瑞等需要通过外购获得探测器的企业的研发费用相对较低,但均高于国科天成。值得注意的是,探测器是国科天成主要产品红外热像仪的核心部件之一。报告期内,国科天成生产和销售所需的探测器全部通过外购方式取得。其中,探测器以制冷型探测器为主,占各期探测器采购额的9成以上。

2020年之前,国科天成主要向国外采购制冷型探测器。2021年,该公司开始主动大幅减少采购进口型号的制冷型探测器,并集中向供应商Z0001采购相关探测器。2021—2022年,国科天成向供应商Z0001采购的InSb探测器占同期InSb探测器采购总额的比例分别达88.23%、99.87%。

同期,国科天成使用由供应商Z0001提供的InSb探测器的相关产品收入占主营业务收入的比重分别为38.52%、54.23%,相关产品毛利占主营业务毛利的比重分别为38.83%、68.95%。

这意味着,国科天成存在向供应商Z0001供应商采购InSb探测器的依赖。对此,该公司在意见落实函回复文件中表示,为降低向供应商Z0001的采购占比,公司未来拟主要通过与供应商F0004建立合作关系,启动下一代制冷型探测器自主研发和产线建设。

不过,国科天成与供应商F0004合作研发的制冷型探测器何时能投入使用仍是未知数。

红外热像仪分为制冷型和非制冷型,可应用于军用及民用领域。制冷型红外产品主要应用于军用、森林防火、商业航天等领域。非制冷型红外产品则因其体积小、功耗低且具有性价比优势在工业检测、生产制造管理、电气自动化、城市监控、检验检疫、消防安保等民用领域得到广泛应用。

未来,随着红外热成像产品性价比的进一步提升,以及我国产业结构升级及消费水平提高,非制冷红外产品有望在汽车辅助驾驶、户外探险等居民消费级市场进一步普及,市场规模预计将不断扩大。

不过,国科天成的红外产品以制冷型红外产品为主,且主要用于军用领域。另外,招股书显示,报告期内,国科天成17个研发项目中仅2个与非制冷机芯有关。该公司非制冷型红外产品的下游应用领域目前仅聚焦于红外瞄具领域,产品种类较少且在工业监测、电力监测、医疗检疫等民用领域均无成熟产品和业务布局,业务并未大力拓展至居民消费级市场。

(文章来源:时代周报)

免责申明:

本站部分内容转载自国内知名媒体,如有侵权请联系客服删除。